شناختن مهمترین فیلتر بورس به سرمایهگذاران و معاملهگران این امکان را میدهد که معاملات خود را سرعت بخشیده و کیفیت آن را افزایش دهند. این فیلترها در تعیین استراتژی معاملاتی که برای یک تریدر بسیار اهمیت دارد، مورد نیاز هستند. آشنایی با انواع و مهمترین فیلتر بورس به افراد در پایش هرچه بهتر بازار و رصد تحرکات آن به طور بهینه کمک خواهدکرد. در ادامه با انواع مهمترین فیلترهای بورس آشنا خواهید شد و در انتهای متن میتوانید به صورت رایگان نرم افزار فیلتر هوشمند را دانلود کنید و به مدت 7 روز به صورت کاملا رایگان از تمام قابلیتهای پیشرفته آن استفاده کنید.

فیلتر بورس چیست؟

با توجه به تعداد بالای نمادهای بورسی، انتخاب استراتژی معاملاتی مهمترین نیاز یک معاملهگر حرفهای است. جدا کردن نمادها یا اصطلاحاً فیلترکردن آنها بر اساس معیار مورد نظر، میتواند بسیار مهم و البته دشوار باشد. دانستن مفهوم فیلتر بورس به معاملهگران کمک میکند تا دیدهبان بورسی خود را طوری طراحی کنند که نمادهای منطبق با استراتژی معاملاتی خود را به صورت دائم رصد کنند. در واقع فیلتر بورس ابزار جدا کردن نماد مورد نظر را از باقی نمادهای بورسی است.

کاربرد فیلتر بورس چیست؟

مهمترین کاربرد فیلتر بورس تطبیق استراتژی بر بازار است. با شناخت مهمترین فیلتر بورس میتوانید موقعیتهای متناظر با استراتژی معاملاتی خود را برای خرید یا فروش مشخص کنید، تا با استفاده به هنگام از فرصتها، بازدهی خوبی از سرمایهگذاری خود بگیرید.

انواع فیلتر بورس

فیلترهای بورس را میتوان به روشهای مختلف تقسیم بندی کرد. با توجه به انواع تحلیل تکنیکال و بنیادی، فیلترهای بورسی را نیز میتوان به دو دسته فیلترهای تکنیکال و فیلترهای بنیادی تقسیم بندی کرد. آنچه که به عنوان فیلتر بورس شناخته میشود عمدتاً فیلترهای تکنیکال هستند. فیلتر تکنیکال بورس نمادها را با معیارهای تابلوخوانی و تکنیکال مورد بررسی قرار میدهند، از جمله مهمترین این معیارها عبارتند از:

- کیفیت خرید و فروش حقیقی و حقوقی

- وضعیت اندیکاتورها

- واگرایی

- کانال رگرسیون

- سطوح حمایت و مقاومت

- وضعیت کندلها و الگوهای کندلی

- الگوهای کلاسیک در نمودار قیمت

برای هرکدام از موارد فوق فیلترهای بورسی متنوع تعریف و استفاده میشود که در ادامه به آنها خواهیم پرداخت.

فیلترهای بورس که همه به آن نیاز دارند

مهمترین فیلتر بورس که هرکسی و در هر سطحی از دانش تحلیل بورس به آنها نیاز پیدا میکند فیلترهایی هستند که معمولا نشان دهنده تحرکات خریداران و فروشندگان حقیق و حقوقی و پولهایی است که از بازار خارج و یا به بازار بورس وارد میشوند. در ادامه فهرست مهمترین فیلتر بورس را بررسی میکنیم:

- حجم مشکوک

- قدرت فروشندگان حقیقی/ حقوقی

- قدرت خریداران حقیقی/ حقوقی

- سرانه خرید حقیقی/حقوقی

- ورود پول هوشمند

- ورود پول حقیقی/حقوقی

- خروج پول حقیقی/حقوقی

- کد به کد حقوقی به حقیقی

- کد به کد حقیقی به حقوقی

- ضریب آلفا

- ضریب بتا

- محدوده حمایت مقاومت

- نسبت زیان به سود

- شیب کانال رگرسیون

- محدوده کف و سقف کانال رگرسیون

- اختلاف حجم با مبنا

- صف خرید فردا

- صف فروش فردا

- فیلتر واگرایی

- فیلتر واگرایی RSI

- فیلتر واگرایی MFI

- فیلتر واگرایی MACD

- فیلتر هارامی

- فیلتر کیکر

- فیلتر ستاره ثاقب

- فیلتر چکش معکوس

- فیتلر مرد حلق آویز

- فیتلر کراس مووینگ اوریج

- انواع فیلتر ایچیموکو

- فیلتر اشباع خرید و اشباع فروش RSI,MFI, MACD

مفهوم مهمترین فیلترهای بورس

دانستن مفهوم هرکدام از فیلترهای مهم بورس به شما کمک میکند تا به شکل دقیقتری از هرکدام از این فیلترها استفاده کنید. در ادامه مفهوم تعدادی از مهمترین فیلترهای بورس را باهم بررسی میکنیم.

فیلتر حجم مشکوک

وقتی نمادی بیش از 2 برابر میانگین حجم (ماهانه) خود معامله شود، حجم مشکوک محسوب میشود. اساساً حجم مشکوک نشانه تحرکات مهم در سهم است. از جمله این تحرکات عبارتند از ورود و خروج پول هوشمند و فرصت خروج کاربرد دارد. به این ترتیب که حجم مشکوک با قدرت خریدار میتواند هشداری برای ورود پول هوشمند باشد و حجم مشکوک با قدرت فروشنده معیاری برای بررسی خروج پول هوشمند است.

فیلتر سرانه خرید حقیقی/حقوقی

سرانه خرید، حاصل تقسیم حجم معاملات بر تعداد خرید است و نشان دهنده این است که در هر خرید چه حجمی معامله شده است. طبیعی است افزایش سرانه خرید میتواند نشانه طمع خریداران باشد. به این منظور در نرم افزار فیلتر هوشمند بورس، نسبت سرانه به میانگین ماه به عنوان یک فیلتر بسیار کاربردی ارائه شده است. لیست فیلترهای مربوط به سرانه خرید عبارتند از: سرانه خرید حقیقی، سرانه خرید حقیقی نسبت به میانگین ماه، سرانه خرید حقیقی بیش از میانگین، سرانه خرید حقوقی، سرانه خرید حقوقی نسبت به میانگین ماه، سرانه خرید حقوقی بیش از میانگین.

فیلتر قدرت خریداران حقیقی/ حقوقی

یکی دیگر از انواع مهمترین فیلتر بورس قدرت خریدار حقیقی/حقوقی است. قدرت خریدار، با تقسیم سرانه خرید به سرانه فروش به دست میآید که معیاری برای ارزیابی وضعیت خریداران نسبت به فروشندگان است. در نرم افزار فیلتر هوشمند بورس به صورت لحظهای وضعیت قدرت خریدار حقیقی پایش شده و برترینها در فیلتر قویترین خریداران حقیقی ارائه میشود.

فیلتر ورود پول هوشمند

همانطور که اشاره شد، بررسی ورود پول هوشمند به شواهدی مانند حجم مشکوک و قدرت خریدار حقیقی میپردازد. البته محاسبه ورود پول هوشمند با الگوریتم مشخصی در نرم افزار فیلتر هوشمند بورس انجام میشود و با عنوان ورود پول هوشمند و خروج پول هوشمند ارائه میشود.

ورود پول حقیقی/حقوقی

ورود پول حقیقی نیز از دیگر انواع فیلتر کاربردی بورس است. برآیند خرید و فروش حقیقی ورود پول حقیقی نامیده میشود. به عنوان مثال، وقتی خریداران حقیقی 2 میلیون سهم خریده باشند ولی فروشندگان حقیقی یک میلیون سهم فروخته باشند، ورود پول حقیقی اتفاق افتاده است. این معیار به تنهایی تفسیر مشخصی ندارد. علاوه بر نمودار قیمت، روند این ورود و خروج پول حقیقی و حجم آن برای تحلیل استفاده میشود.

فیلتر کد به کد حقوقی به حقیقی

اگر ورود پول حقیقی بیش از نیمی از معاملات روز باشد و قدرت خریدار حقیقی هم بر معاملات حاکم باشد، کد به کد حقوقی به حقیقی نامیده میشود و عموماً سیگنالی برای طمع خریداران و رشد احتمالی سهم در نظر گرفته میشود.

فیلتر کد به کد حقیقی به حقوقی

اگر ورود پول حقوقی بیش از نیمی از معاملات روز باشد و قدرت فروشنده حقیقی هم بر معاملات حاکم باشد، کد به کد حقیقی به حقوقی نامیده میشود و معمولاً به عنوان سیگنالی برای طمع خریداران و رشد احتمالی سهم مد نظر قرار میگیرد.

فیلتر محدوده حمایت مقاومت

یکی از معیارهای مهم در تصمیمگیری معاملهگران، موقعیت سهم نسبت به سطوح حمایت و مقاومت استاتیک به عنوان یکی از انواع مهمترین فیلتر بورس است. سطوح حمایت و مقاومت برآیند حجمی شکستگیهای نمودار قیمت هستند. قرار گرفتن نمودار قیمت در ناحیه حمایتی میتواند منجر به افزایش تقاضا شود و بر عکس قرار گرفتن در ناحیه مقاومتی میتواند منجر به افزایش فروش و تغییر روند صعودی به نزولی شود. بنابراین شناسایی این نواحی برای معاملهگران اهیمت زیادی دارد. فیلترهای درون محدوده حمایتی، درون محدوده مقاومتی، نسبت زیان به سود و شکست مقاومت از جمله فیلترهایی هستند که در نرم افزار فیلتر هوشمند بورس ارائه میشوند.

فیلتر نسبت زیان به سود

در هر سرمایهگذاری ریسک وجود دارد. اگر میزان ریسک در سرمایهگذاری را فاصله از اولین حمایت مهم در نمودار قیمت و حد سود را اولین مقاومت مهم سهم در نظر بگیریم، نسبت زیان به سود درواقع نسبت فاصله از حمایت به فاصله از مقاومت است. به این ترتیب میزان ریسک به ازای گرفتن سود مشخص میشود که به عنوان یکی از انواع مهمترین فیلتر بورس در تصمیمگیری معاملهگران است. هر چه این عدد کمتر از 0.5 باشد سرمایهگذاری ریسک کمتری دارد و هر چه این عدد بزرگتر از 0.5 باشد ریسک بیشتری در سرمایهگذاری خواهیم داشت.

فیلتر شیب کانال رگرسیون

روند یکی از مفاهیم مهم در تحلیل تکنیکال است. یکی از شیوههای شناسایی روند، ترسیم کانال رگرسیون است. در نرم افزار فیلتر هوشمند بورس، کانال رگرسیون برای بازههای زمانی مختلف به صورت اتوماتیک ترسیم شده و فیلترهای آن نیز در اختیار کاربر قرار داده میشود تا بتوانند از استراتژی متنوع مبتنی بر کانال و روند استفاده کنند. فیلترهای مختلفی روی کانال رگرسیون قابل تعریف است، از جمله، شیب کانال رگرسیون، محدوده کف کانال، محدوده میدلاین، محدوده سقف کانال. شیب کانال در واقع جهت روند را مشخص میسازد. شیب صعودی کانال، روند صعودی و شیب نزولی کانال، روند نزولی را نشان میدهد. کانال بدون شیب که معمولا برای نوسانگیری استفاده میشود.

محدوده کف و سقف کانال رگرسیون

یکی از استراتژیهای معاملاتی مبتنی بر کانال و روند خرید در کف و فروش در سقف است. به این ترتیب که با قرار گرفتن نمودار قیمت در محدوده کف کانال رگرسیون (کف روند) میتوانیم خرید انجام دهیم (بهتر است تاییدات متعدد دیگری را هم برای تغییر روند در کف کانال در نظر بگیریم) و با رسیدن نمودار قیمت به سقف کانال (سقف روند) برای فروش اقدام کنیم. این استراتژی در روند نزولی پر ریسک است و بیشتر در روند صعودی و کانال نوسانی مورد استفاده قرار میگیرد. از این رو باید از فیلتر شیب صعودی کانال و رنج کانال استفاده شود.

فیلتر اختلاف حجم با مبنا

حجم مبنا یکی دیگر از انواع مهمترین فیلتر بورس است که معیاری برای محاسبه قیمت پایانی است. در واقع ارزش معاملات به نسبت حجم مبنا در قیمت پایانی مؤثر است. بنابراین هر چه حجم معاملات نسبت به حجم مبنا بیشتر باشد، اعتبار قیمت پایانی بیشتر است.

فیلتر صف خرید فردا

اگر قیمت آخرین معامله از قیمت پایانی (صفر تابلو فردا) فاصله زیادی (بیش از 3 درصد) داشته باشد، در واقع در قیمت صف خرید فردا در حال معامله است که در فیلتر صف خرید احتمالی فردا به صورت لحظهای نمایش داده میشود.

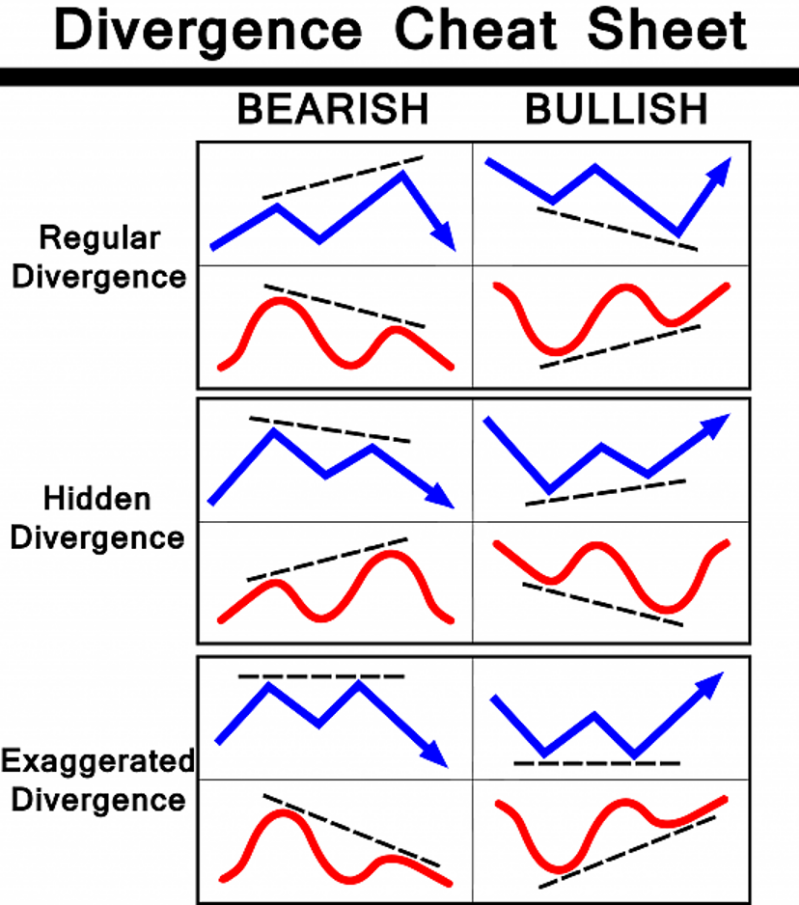

فیلتر واگرایی

واگرایی، شرایطی از روند نمودار قیمت است که با روند اندیکاتور هم جهت نباشد.

- اگر نمودار قیمت افزایشی ولی روند اندیکاتور نزولی باشد، واگرایی معمولی منفی نامیده میشود.

- اگر روند نمودار قیمت کاهشی و روند اندیکاتور افزایشی باشد، واگرایی معمولی مثبت شکل میگیرد.

- اگر نمودار قیمت ابتدای روند نزولی باشد و اندیکاتور افزایشی باشد، واگرایی مخفی منفی شکل میگیرد.

- اگر نمودار قیمت ابتدای روند صعودی باشد و اندیکاتور کاهشی باشد، واگرایی مخفی مثبت نامیده میشود.

واگرایی در اندیکاتورهای مختلف قابل بررسی است ولی پرکاربردترین آنها واگرایی RSI ، واگرایی MFI و واگرایی MACD است. اگر واگرایی در اندیکاتورهای متعدد شکل بگیرد معتبرتر خواهدبود. در نرم افزار فیلتر هوشمند بورس میتوانید انواع فیلترهای واگرایی را ترکیب کنید و فیلتر ترکیبی دلخواه خود را بسازید. به عنوان مثال ترکیب واگرایی RSI, MFI را می توانید در این فیلتر مشاهده کنید.

فیلتر واگرایی RSI

لیست انواع واگرایی RSI عبارتند از:

- فیلتر واگرایی معمولی منفی RSI

- فیلتر واگرایی معمولی مثبت RSI

- فیلتر واگرایی مخفی منفی RSI

- فیلتر واگرایی مخفی مثبت RSI.

فیلتر واگرایی MFI

لیست انواع واگرایی MFI عبارتند از:

- فیلتر واگرایی معمولی منفی MFI

- فیلتر واگرایی معمولی مثبت MFI

- فیلتر واگرایی مخفی منفی MFI

- فیلتر واگرایی مخفی مثبت MFI

فیلتر واگرایی MACD

لیست انواع واگرایی MACD عبارتند از:

- فیلتر واگرایی معمولی منفی MACD

- فیلتر واگرایی معمولی مثبت MACD

- فیلتر واگرایی مخفی منفی MACD

- فیلتر واگرایی مخفی مثبت MACD

فیلتر پرایس اکشن

یکی دیگر از انواع فیلترکاربردی بورس، استراتژی پرایس اکشن است که یکی از فاکتورهای مهم در پرایس اکشن، الگوهای کندلی هستند. در ادامه فیلترهای کندلی پرکاربرد را مرور خواهیم کرد.

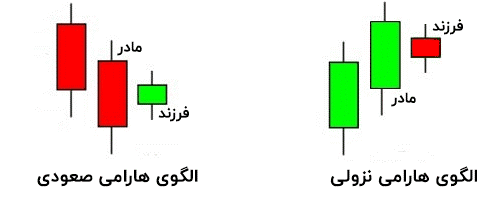

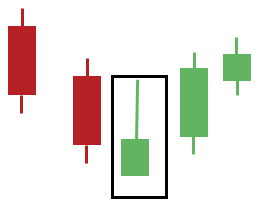

فیلتر الگوی هارامی

یکی از ا الگوی هارامی است. این الگو که الگوی دو کندلی است، متشکل از کندلی در دل کندل قبلی است و نشان دهنده تغییر روند است. در شکل زیر الگوی هارامی نزولی و الگوی هارامی صعودی مشاهده میشود.

لیست نمادهایی که در حین بازار الگوی هارامی می سازند، در فیلتر الگوی هارامی نزولی و فیلتر هارامی صعودی در دسترس است.

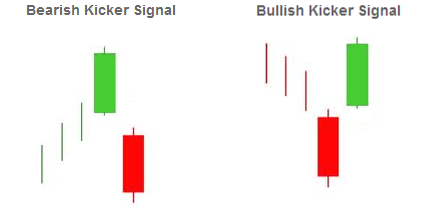

فیلتر الگوی کیکر

اگر یک کندل قوی با فاصله از کندل قبلی شکل بگیرد، الگوی کیکر تشکیل میشود. در شکل زیر هر دو حالت تغییر روند کیکر نزولی و کیکر صعودی قابل مشاهده است.

فیلتر کیکر صعودی و فیلتر کیکر نزولی در نرم افزار فیلتر هوشمند بورس در هر لحظه نمادهای منطبق را نمایش می دهد.

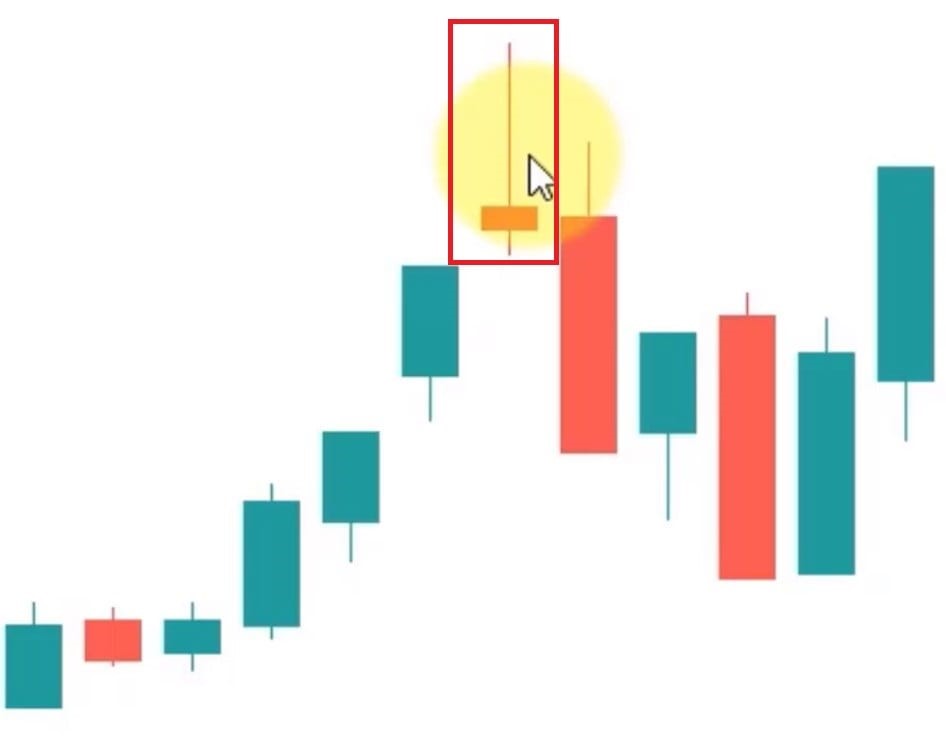

فیلتر ستاره ثاقب

یکی دیگر از الگوهای تغییر روند در آرایش کندلی، ستاره ثاقب است. در شکل زیر الگوی ستاره ثاقب نمایش داده میشود که کندل محوری در آن یک کندل چکش معکوس است.

فیلتر الگوی چکش معکوس

قرار گرفتن کندل چکش معکوس در انتهای روند نزولی نوید شکل گیری روند صعودی را میدهد. در صورت شکل گیری یک کندل قوی بعد از چکش معکوس، الگوری چکش معکوس شکل میگیرد.

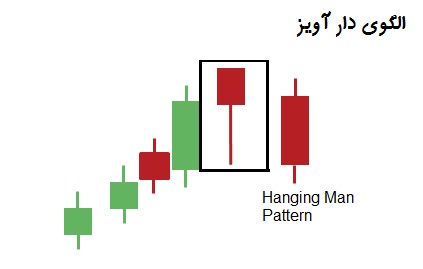

فیتلر مرد حلق آویز

الگوی مرد حلق آویز دقیقا برعکس الگوی چکش معکوس است. در انتهای روند صعودی است و با کندل قوی نزولی ادامه پیدا می کند.

فیتلر کراس مووینگ اوریج

یکی از استراتژیهای معاملاتی مبتنی بر مووینگ اوریج (میانگین متحرک)، استراتژی تقاطع میانگین متحرک (کراس مووینگ اوریج) است. در نرم افزار فیلتر هوشمند چند نمونه از این فیلتر برای سیگنال یابی متناظر با این استراتژی ارائه شدهاست. تقاطع میانگین متحرک 5 و 10 صعودی، تقاطع میانگین متحرک 10 و 20 نزولی، تقاطع میانگین متحرک 50 و 20 صعودی چند نمونه فیلتر ارائه شده در نرم افزار فیلتر هوشمند بورس هستند که در تایم بازار و به صورت لحظه ای موقعیت های متناظر را فیلتر میکنند.

انواع فیلتر ایچیموکو

ایچیکوکو یک اندیکاتور مهم و بسیار پر کاربرد است که استراتژی های متنوعی هم به کمک این اندیکاتور طراحی و معرفی شده اند. برای ساختن این نوع از استراتژی ها فیلترهای متنوعی در نرم افزار فیلتر هوشمند ارائه شده است.

فیلتر اشباع خرید و اشباع فروش RSI,MFI, MACD

برای اندیکاتورها، نواحی تعریف میشود تحت عنوان اشباع خرید و اشباع فروش به این معنا که در منطقه اشباع خرید، اندیکاتور، به واسطه شدت تقاضا، رشد زیادی داشته و احتمال تغییر روند و افزایش فشار فروش بیشتر است و بر عکس، ناحیه اشباع فروش به معنای افت زیاد اندیکاتور و احتمال تغییر روند و شکلگیری روند صعودی است. فیلتر اشباع خرید RSI,MFI,MACD وضعیت اشباع خرید در هر سه اندیکاتور را همزمان بررسی میکند. همچنین فیلتر اشباع فروش RSI,MFI,MACD وضعیت اشباع فروش در هر سه اندیکاتور را به طور همزمان مورد بررسی قرار میدهد.

ضریب آلفا

برای بررسی وضعیت بازدهی یک سهم نسبت به شاخص، معیاری تعریف میشود به نام ضریب آلفا. ضریب آلفا در واقع تاثیر سود شاخص را از سود سهم کسر میکند تا بازدهی واقعی سهم مورد بررسی قرار گیرد. به عنوان مثال اگر شاخص 10 درصد رشد کند و سبد ما هم 10 درصد رشد کند در واقع آلفای سبد ما صفر است. آلفای منفی نمایش دهنده جاماندن از بازار است و آلفای بزرگتر بین دو سهم وضعیت بازدهی بهتر را نشان میدهد. البته آلفای مثبت گاهی نشان دهنده افت کمتر هم هست. مانند وقتی شاخص 10 درصد افت می کند و سهم فقط 5 درصد افت میکند.

فیلتر ضریب آلفای منفی لیست نمادهایی را نمایش میدهد که در طول تاریخچه معاملاتی خود در مقایسه با شاخص بازدهی کمتری داشتهاند.

ضریب بتا

ضریب بتا هم برای بررسی وضعیت سهم نسبت به شاخص است با این تفاوت که میزان تأثیرپذیری قیمت سهم از تغییرات شاخص را نمایش میدهد. ضریب بتا بزرگتر از یک به معنای حساسیت زیاد سهم نسبت به تغییرات شاخص و ضریب بتا کوچکتر یک از نشاندهنده حساسیت کمتر است. به عنوان مثال وقتی سهمی با 5 درصد تغییر شاخص، بیش از 5 درصد تغییر کند، حساسیت زیادی به تغییرات شاخص دارد.

بهترین فیلتر بورس کدام است؟

بهترین فیلتر بورس آن فیلتری است که منطبق با استراتژی تست شده شما باشد. آنچه که در معامله به آن نیاز است یک استراتژی متقن، تست شده با بازدهی و مدیریت ریسک کارا است. برای به کارگیری چنین استراتژیای نیاز به اجرا فیلترهایی داریم که برای گرفتن سیگنال خرید و فروش متناظر با استراتژی از آنها استفاده کنیم و مجموع این فیلترها در واقع بهترین فیلترهای بورسی هستند.

برای آشنایی بیشتر با بیش از 600 فیلتر بورسی در نرم افزار فیلترهوشمند، میتوانید مقاله «پرکاربردترین فیلترهای بورس» را مطالعه نمایید.

قابلیتهای پیشرفته نرم افزار فیلتر هوشمند را به صورت رایگان استفاده کنید!

سوالات متداول

1-فیلتر بورس چیست؟

فیلتر نویسی قابلیتی است که به کمک آن میتوانید نمادهای دلخواه خود را در بازار بورس دستهبندی کنید و در نهایت سود بیشتری کسب کنید.

2-مهمترین فیلتر بورس کدام است؟

فیلتر واگرایی مثبت، فیلتر صف فروش و صف خرید، فیلتر ورود و خروج پول حقیق و حقوقی و همچنین فیلتر افزایش حجم معاملات از مهمترین فیلترهای بورس هستند.